Por Daniel Miliá

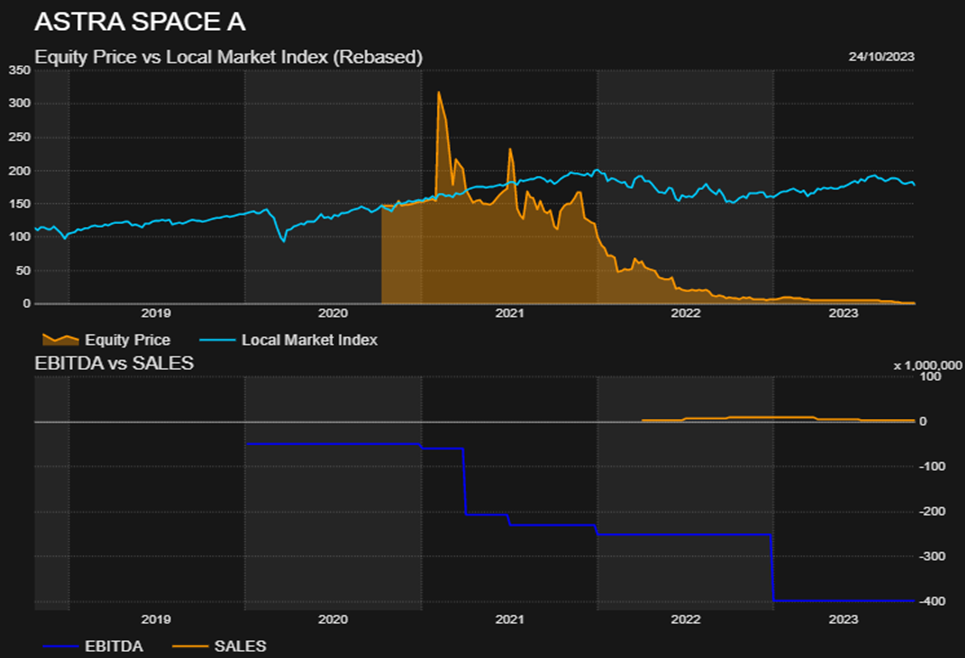

Las novedades de Astra Space no resultan favorables, por el contrario, empeoran trimestre a trimestre. A fines de agosto, tras un aumento del rojo operativo, anunció una reasignación estratégica de su plantilla abarcando a la unidad de Servicios de Lanzamiento y a Spacecraft Engines con el propósito de apoyar su creciente base de clientes y la cartera de pedidos de sus motores para naves espaciales.

Además de esta reasignación, también redujo su plantilla global en aproximadamente un 25% desde comienzos del segundo trimestre. Los empleados afectados apoyaban principalmente las funciones de lanzamiento, SG&A y servicios compartidos de la empresa.

No obstante, el problema de la firma opera en su margen bruto producto de la escasez de insumos y la falta de nuevos contratos. Tal es así que la empresa está analizando la venta de una participación mayoritaria en su negocio de propulsión espacial, entre otras opciones estratégicas de venta. Con relación a ello, pretende valorar el negocio de propulsión intraespacial en más de USD 100 millones y está contemplando la posible enajenación de otras partes de su negocio, como su equipamiento y partes de su planta de cohetes. La idea de Astra Space es conseguir fondeo para su negocio de motores para naves espaciales.

Los intentos de financiamiento adicionales tampoco están generando los resultados esperados. Hace unas semanas, emitió deuda por USD12,5 millones denominada en pagarés senior garantizados, a lo que se le agrega garantías de recompra de acciones por USD10,8 millones. Los pagarés devengan un interés anual del 9% y vencen el 1 de noviembre de 2024, mientras que las garantías son ejercitables a un precio de USD 0,45 por acción y vencen el 4 de agosto de 2028.

Frente a las dudas del mercado respecto a su capacidad de repago y perspectivas futuras, la empresa emitió un comunicado a inicios de este mes, donde argumenta que la colocación de notas senior garantizadas demuestra la capacidad para acceder a los mercados de capital en un contexto de restricciones al financiamiento por el alto costo de la deuda. Asimismo alega que continúa reduciendo los gastos operativos, incluido una disminución del 52% en los gastos generales y administrativos.

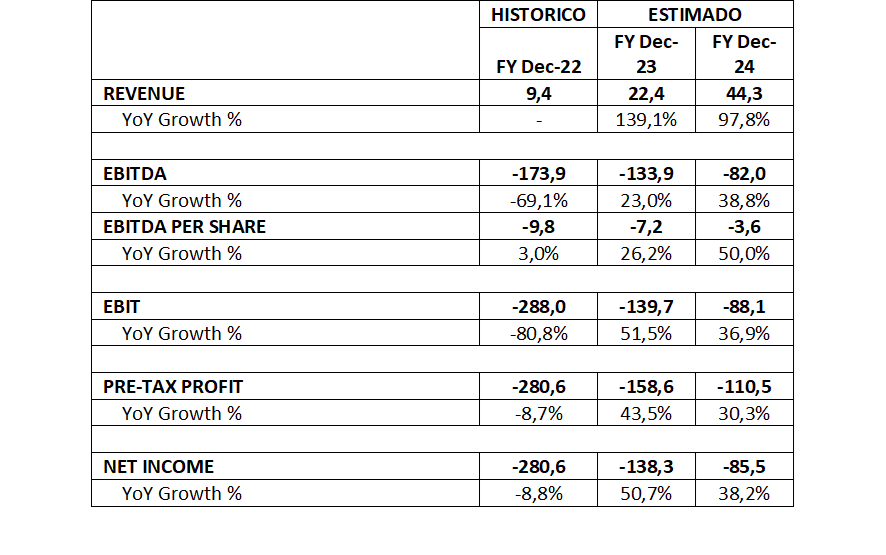

Las perspectivas para el cierre del año muestran a una facturación creciendo por encima de los USD 22 millones y un EBITDA reduciendo el rojo desde los USD 173 millones evidenciados en el ejercicio pasado hasta los USD 133 millones a fines de este año. La baja del déficit alcanza a su resultado antes de impuestos e incluso al flujo de caja. No obstante, la reversión de resultados no parece posible incluso hasta pasado el ejercicio 2024, donde se advierte cierta desaceleración en la reducción del recorte de costos y gastos.

Proyección histórica de ingresos – actual y estimado (en mm usd)

Autor: Daniel Miliá. Magister en Gestión Económica y Financiera de Riesgos Especialista en Mercado de Capitales. Lic. En Economía. Autor de libros y artículos de finanzas y mercado de capitales. Conferencista nacional e internacional.