Por Daniel Miliá

EchoStar informó la finalización de transacciones estratégicas destinadas a mejorar su flexibilidad empresarial tras su fusión con DISH Network Corporation. Las transacciones están diseñadas para optimizar el posicionamiento estratégico y financiero de la empresa.

La fusión, que combinó la tecnología de DISH Network con las comunicaciones por satélite de EchoStar, posicionó a la nueva entidad como líder en conectividad inalámbrica. Las últimas transacciones implican la transferencia de varias licencias de espectro inalámbrico de DISH Network a EchoStar Wireless Holding L.L.C., una filial propiedad al cien por cien de EchoStar.

Además, DISH Network ha reestructurado sus filiales, designando a ciertas entidades como «filiales no restringidas», lo que permite una mayor maniobrabilidad financiera. Aproximadamente tres millones de abonados a DISH TV pertenecen a la nueva filial de abonados DBS sin restricciones. Se espera que esta reestructuración proporcione acceso a una parte significativa del efectivo neto generado por su base de abonados a la televisión de pago. Además, y esta es la cuestión más relevante que observaran los inversores, una cuenta por cobrar de USD 4.700 millones relacionada con un préstamo a plazo entre DISH Network y DBS se ha cedido a EchoStar Intercompany Receivable Company L.L.C., otra filial propiedad al 100% de EchoStar.

El presidente y consejero delegado de EchoStar, Hamid Akhavan, destacó que estos movimientos son fundamentales para posicionar a EchoStar en la consecución de su objetivo estratégico de convertirse en el principal proveedor de servicios móviles terrestres, de conectividad por satélite y de contenidos.

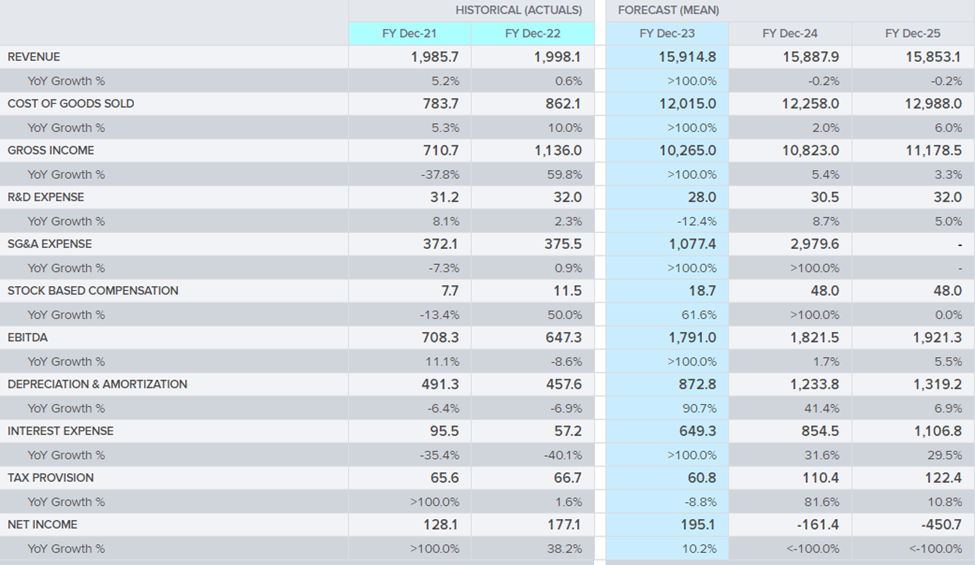

Las previsiones para 2024 indica que su facturación se mantendrá estable en torno a los USD 15.900 millones, marcando un leve retroceso respecto al año anterior. No obstante, su margen bruto trepará hasta los USD 10.823 millones evidenciando una suba del 5,4%, mientras que su EBITDA se estima en USD 1.821 millones lo que implica un alza del 1.7% interanual.

En cuanto al financiamiento, tras la fusión y a la espera de la consolidación de las cuentas a cobrar, la firma incrementó la cuenta de intereses en un 31,6%, hasta llegar a los USD 854 millones.

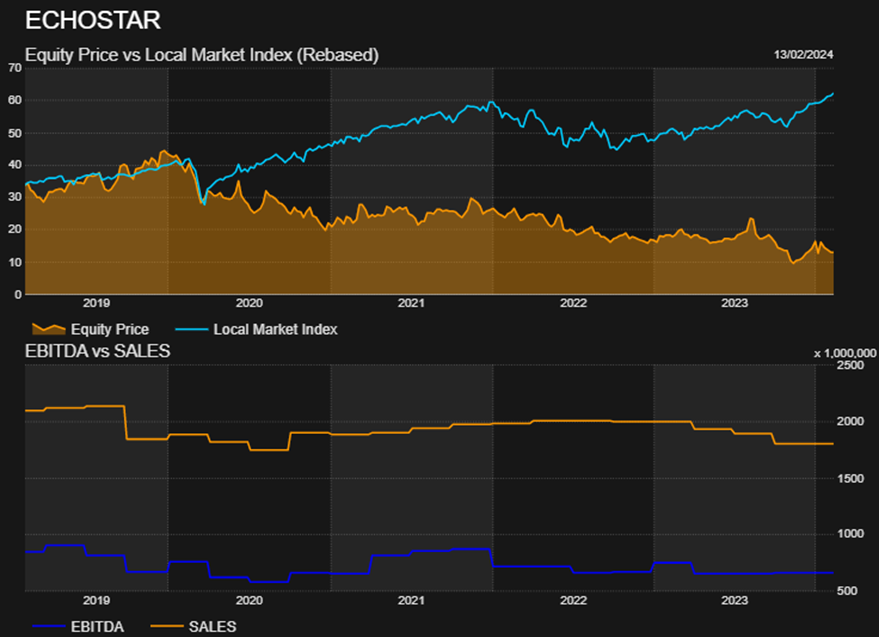

Sin dudas, el 2024 no será el mejor ejercicio fiscal para la firma, más aún cuando el flujo de efectivo pasar a ser deficitario en USD 161 millones, tras un hilo de cuatro años superavitarios. Sin perjuicio de ello, el 2025 no luce mejor, puesto que el mercado prevé un estancamiento de la facturación, del margen bruto y una profundización del rojo del flujo de caja. Es ahí cuando se entiende el comunicado de la firma donde menciona detalladamente las estrategias a emplear en su estructura de costos y gastos. Restara por ver si alcanza para calmar la expectativa de mercado hasta efectivizar las cuentas a cobrar.

Proyección histórica de ingresos – actual y estimado (en mm usd)

Autor: Daniel Miliá. Magister en Gestión Económica y Financiera de Riesgos Especialista en Mercado de Capitales. Lic. En Economía. Autor de libros y artículos de finanzas y mercado de capitales. Conferencista nacional e internacional.