Por Daniel Miliá

Como informamos desde Latam Space, la filial de Eutelsat, Eutelsat OneWeb, obtuvo la aprobación del regulador espacial de la India para el lanzamiento de servicios comerciales de banda ancha por satélite en el país. El Gobierno está impulsando el desarrollo de la industria espacial, donde las empresas espaciales pasaron de 21 en el año 2021 a las actuales 47.

Recientemente salió una ampliación de los detalles del acuerdo celebrado a fin de noviembre, el cual constó de una inversión de €109 millones, alrededor de tres veces más que las inversiones acumuladas desde 2017 a octubre de 2023 y consta de un periodo de autorización para operar de cinco años.

Esta inversión forma parte de una política de Estado de la India, comprometida con aumentar las inversiones privadas dentro del segmento espacial. Se estima que el mercado mundial en este segmento totalice €368.000 millones en 2030 y el objetivo trazado es poder alcanzar el 10% de esa cuota comercial.

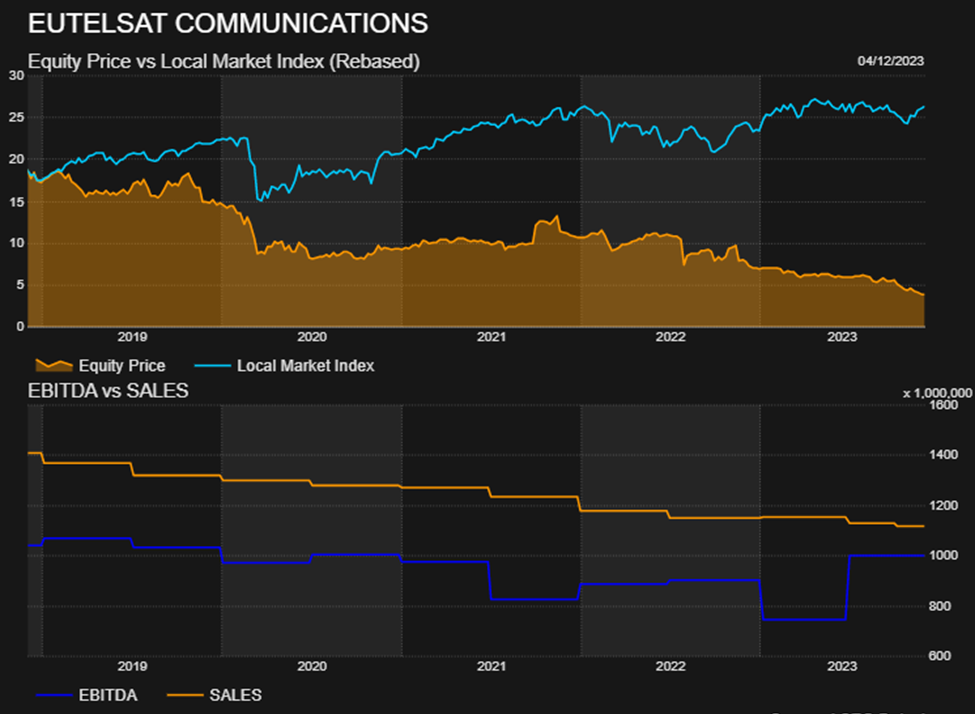

El acuerdo celebrado con la India ya le imprimió mejoras en las estimaciones para el año próximo. Ello se comprueba al analizar su hoja proyectada de resultados para el próximo cierre de balances en enero de 2024. Se estima que la facturación será de €1.260 millones, marcando una suba de 11,4% interanual, cortando una racha de tres ejercicios en declive. En tanto, si bien no se exhiben previsiones para costos y parte de la estructura de gastos, se infiere cierta aceleración de ellos ya que el EBITDA bajará alrededor del 27 % para alcanzar los € 744,2 millones.

A ello se le suma la adquisición de bienes de uso y las consecuentes amortizaciones contables, por lo que el EBIT proyectado se derrumbará en torno al 70,9% y se ubicará en €166 millones. Sin perjuicio de ello, la expansión de la firma en India y del resto de sus unidades de negocio requirió fondeo externo, tal es así que la cuenta de intereses sorprenderá con un aumento cercano al 10% en los últimos 12 meses, lo que implica un 50% acumulado en los últimos dos años. El total de gastos financieros ascenderán a poco más de €100 millones, representando un 13,4% del EBITDA estimado.

Por último, la merma de estos indicadores ya se empieza a evidenciar en el flujo de efectivo. Hasta ahora, Eutelsat venía compensando su desfasaje operativo con una provisión de liquidez relevante, guarismo que viene en descenso ejercicio tras ejercicio. De hecho, en el año 2024 probablemente esté cerca del break even en términos de disponibilidades inmediatas puesto que se prevé un flujo de apenas €57,9 millones en su próxima publicación de resultados.

El mercado espera una prueba de razonabilidad financiera. Hasta aquí la performance comercial y la solidez del negocio estuvieron bien administradas, proveyendo de financiamiento en periodos donde el capital de trabajo resultaba exiguo. Ahora, al mermar la liquidez y el pago de intereses estar en niveles previos a lo considerado preocupante en relación al flujo operativo, es momento de buscar nuevos vínculos comerciales, mayores contratos o un ajuste de la estructura de gastos.

Proyección histórica de ingresos – actual y estimado (en mm €)

Autor: Daniel Miliá. Magister en Gestión Económica y Financiera de Riesgos Especialista en Mercado de Capitales. Lic. En Economía. Autor de libros y artículos de finanzas y mercado de capitales. Conferencista nacional e internacional.