Por Daniel Miliá

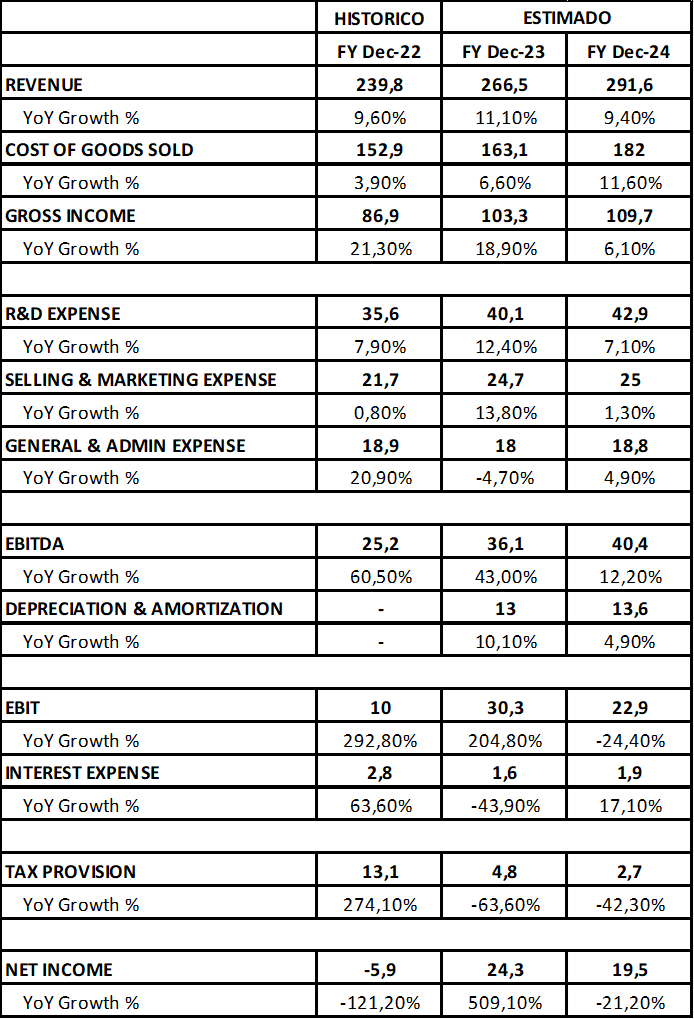

Gilat comunicó los resultados del tercer trimestre y de los nueve meses finalizados el 30 de septiembre de 2023 junto con una perspectiva del consolidado anual. En el tercer trimestre, la empresa registró una facturación de USD 63,9 millones, frente a los USD 60,3 millones del ejercicio previo. Los ingresos netos fueron de USD 10,1 millones subiendo cinco veces por encima de lo registrado en igual periodo de 2022. El beneficio básico por acción de las operaciones continuadas fue de USD 0,18 USD frente a los USD 0,04 de hace un año.

En los primeros nueve meses, las ventas fueron de USD 190,4 millones, un 13,8% superior en términos interanuales. Los ingresos netos fueron de USD 20,1 millones, todo un logro frente al equilibrio operativo que existían en el año previo. El beneficio básico y diluido por acción de las operaciones continuadas fue de USD 0,35. Paralelamente, no se evidenciaron grandes colocaciones de deuda durante el transcurso del año, sino una contención en los gastos de administración que venían exhibiendo subas cercanas al 20% en 2022.

La perspectiva para el consolidado anual arroja una facturación en torno a los USD 266 millones, marcando un crecimiento del 11,1%. En sintonía con los últimos dos ejercicios fiscales, la ralentización de costos permitirá impulsar el margen bruto, el cual se estima que escale un 18,9% al totalizar los USD 103,3 millones.

La estructura de gastos totales continúa creciendo en línea con la de los ingresos, lo que permite sostener los buenos guarismos reportados durante el año. Incluso exhibe una particularidad en todo el sector: si la tendencia continúa, podría ser la única firma que exhiba una baja en los gastos generales y de administración.

Con todo ello, el EBITDA se proyecta en USD 36,1 millones, lo que implica un crecimiento del 43% interanual, sin verificar fuentes de riesgos que puedan hacer cambiar la perspectiva general. Incluso, el perfil de deuda viene descomprimiéndose año tras año, mientras que el flujo de intereses a pagar se derrumba poco menos del 50% en relación con el ejercicio anterior.

El flujo de caja tendrá nuevamente un saldo positivo tras tres años de búsqueda de financiamiento y aporte de capital. Se estima un flujo libre en torno a los USD 24,3 millones a la vez que, gracias al cierre de un contrato de mapeo de datos con el gobierno estadounidense, se corrigieron al alza las perspectivas para el 2024.

Para el año siguiente, pese a una suba de los costos esperados, se prevé que el margen bruto trepe cerca de los USD 110 millones mientras que, gracias a la ralentización de los gastos, el EBITDA superará el umbral de los USD 40 millones. Asimismo, no se verifican aumentos significativos de la deuda o colocaciones en el mercado que presuman que la expansión del próximo año se induzca vía financiamiento de terceros, por lo que parece más probable que la firma reinvierta sus utilidades.

Proyección histórica de ingresos – actual y estimado (en mm usd)

Autor: Daniel Miliá. Magister en Gestión Económica y Financiera de Riesgos Especialista en Mercado de Capitales. Lic. En Economía. Autor de libros y artículos de finanzas y mercado de capitales. Conferencista nacional e internacional.